- Можно ли погасить одну кредитную карту другой: правила и реальность в РФ

- Перевод баланса (balance transfer): суть, условия и банки, где доступно

- Как оплатить задолженность по кредитке другой картой через интернет-банк

- Льготный период при переводах с кредитной карты: когда проценты начнут начисляться

- Квази-кэш операции и MCC-коды: почему банк считает такие переводы за наличные

- Комиссии, лимиты и ограничения при переводах с кредитной карты

- Снятие наличных с кредитки для погашения другой карты: риски и стоимость

- Влияние на кредитную историю и долговую нагрузку при перекрытии карт

- Как рассчитать выгоду: проценты, комиссия, кэшбэк и итоговая экономия

- Пошаговый алгоритм погашения кредитки другого банка без переплат

- Альтернативы: рефинансирование, потребкредит или рассрочка вместо «карта-карта»

- СБП и переводы карта-карта: в чем разница и какой способ дешевле

- Погашение минимального платежа с кредитной карты: допустимо ли и чем грозит

- Частые условия банков РФ: запрет пополнения кредиток с кредитных карт

- Риски блокировок и подозрения в обналичивании при частых переводах

- Как корректно закрыть кредитную карту и получить справку об отсутствии долга

Можно ли погасить одну кредитную карту другой: правила и реальность в РФ

Короткий ответ: технически — да, экономически и по правилам банков — чаще всего невыгодно и рискованно. Перевести деньги с одной кредитной карты на другую можно: через P2P-перевод по номеру карты, реквизитам счета, СБП или наличными. Но в большинстве тарифов такие операции попадают в категорию «квази-кэш» (денежные переводы, пополнения и т.д.). Это означает, что проценты начисляются с дня операции, льготный период не действует, а комиссия выше обычной. Исключение — специальные программы «перевод баланса» у отдельных банков.

Важно понимать, что «погасить кредитку кредиткой» — это не покупка. Для эмитента источником средств выступают уже занятые деньги, а не собственные. Поэтому банк-эмитент карты-отправителя квалифицирует перевод как снятие наличных или эквивалент, применяя повышенную ставку и комиссию. Часто кэшбэк и мили за такие транзакции не начисляются, а по некоторым картам действуют отдельные лимиты и запреты.

На практике существует два легальных сценария без переплат: 1) оформить у банка-эмитента новой карты программу balance transfer (перенос долга с другого банка на льготных условиях на ограниченный срок), 2) использовать дебетовый источник (собственные средства) для перевода и закрытия задолженности на другой кредитке. Во всех остальных случаях придется платить комиссию и проценты с первого дня.

Дополнительно учитывайте риск-комплаенс. Регулярные переводы «кредитка → кредитка» могут восприниматься как схема искусственного оборота или обналичивания. В результате банк вправе запросить документы, временно ограничить операции или взимать дополнительные комиссии по условиям договора. Если цель — действительно закрыть чужую карту, заранее уточните у банка получателя корректные реквизиты погашения и назначение платежа — это ускорит зачисление и снизит вероятность отклонения.

Вывод: погашение одной кредитной карты другой возможно, но без специальных программ почти всегда дороже стандартной покупки. Перед переводом проверьте тарифы, MCC-код операции, наличие льготного периода, комиссии и лимиты. Оптимальная стратегия — либо balance transfer, либо перевод со своих средств.

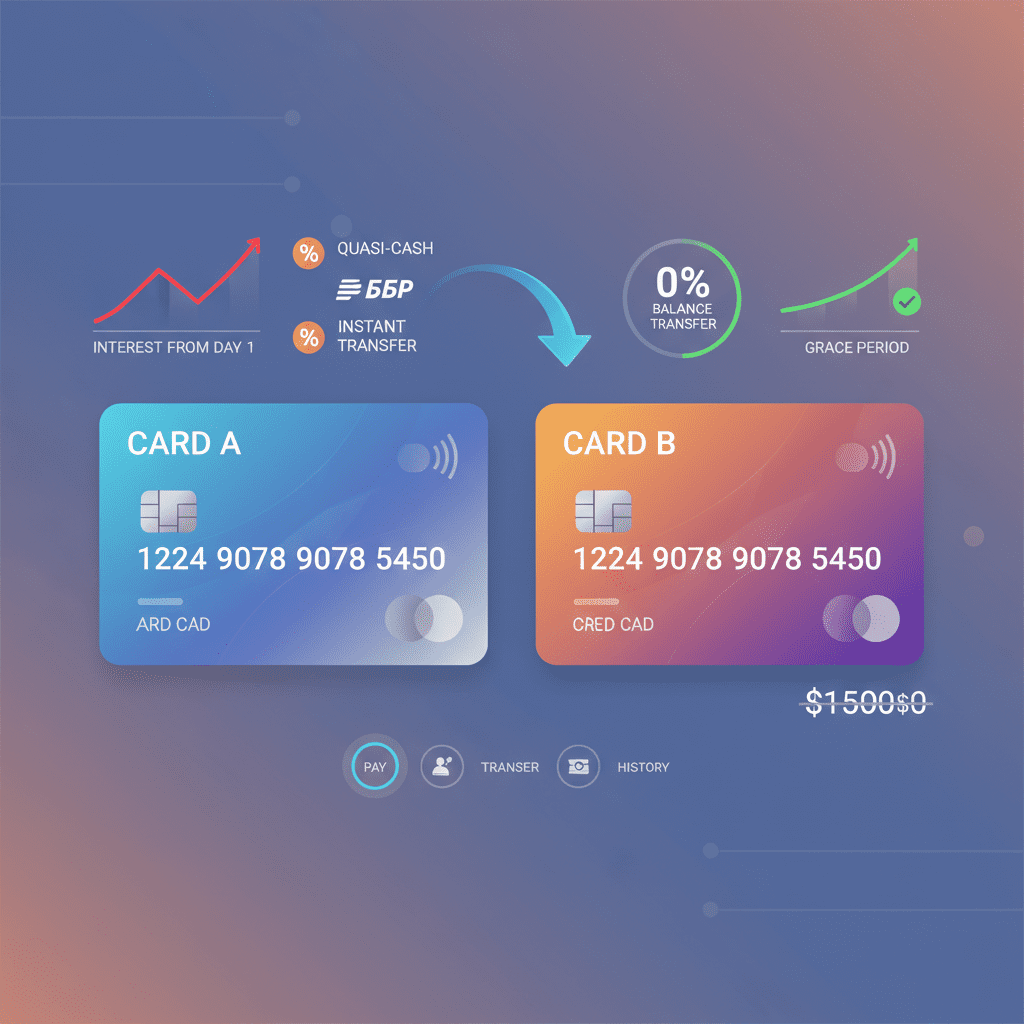

Перевод баланса (balance transfer): суть, условия и банки, где доступно

Перевод баланса — это целевой перенос задолженности с кредитной карты одного банка на кредитную карту другого банка на специальных условиях. Ключевая идея: банк-эмитент новой карты зачисляет средства напрямую на погашение вашего долга в стороннем банке, а вы расплачиваетесь с ним по льготной ставке или под 0% в течение промо-периода. Такой перевод производится не на вашу карту, а по реквизитам счета/договора кредита в банке-получателе, поэтому он не рассматривается как «квази-кэш» в рамках программы.

Типовые параметры: срок льготного периода 90–180 дней, иногда дольше по персональным предложениям; единоразовая комиссия 0–5% от суммы или фиксированная; лимит перевода — в пределах установленного кредитного лимита и/или индивидуальной квоты на balance transfer; погашение равными платежами или минимумом согласно графику выписки. На время промо-периода проценты по перенесенной сумме не начисляются при соблюдении условий платежей, но на покупки по этой же карте может действовать отдельная логика (выписной период, смешанные долги).

Где доступно: такие программы периодически предлагают крупные игроки, например Тинькофф Банк, Альфа‑Банк, Хоум Кредит Банк, ВТБ и другие. Доступность — не гарантирована, условия могут быть персональными и меняться. Часто предложение появляется в мобильном банке/личном кабинете как акция или опция по конкретной карте. Перед оформлением обязательно изучите тариф и оферту: могут действовать ограничения по банкам-получателям, назначениям платежа и срокам зачисления.

Как работает процесс: вы подаете заявку на перевод баланса, указываете реквизиты кредитного договора/счета в банке, где висит долг, подтверждаете сумму и назначение. Эмитент новой карты переводит деньги напрямую в банк-получатель. Ваш старый долг закрывается (полностью или частично), а на новой карте образуется новый целевой долг на льготных условиях. Не забудьте проверить факт зачисления и заказать справку об отсутствии задолженности в старом банке.

Главные плюсы — экономия на процентах и упрощение платежей. Минусы — разовая комиссия, возможные сборы за обслуживание карты, риски потери льготы при просрочке/перерасходе и ограничения на повторные переводы. Если у вас несколько кредиток, перевод баланса можно комбинировать с рефинансированием наличным кредитом, чтобы привести платежи к единому графику.

Как оплатить задолженность по кредитке другой картой через интернет-банк

Онлайн погашение чужой кредитной карты другой картой возможно несколькими способами. Ключевая задача — выбрать канал с минимальными издержками и корректным назначением платежа, чтобы деньги попали именно на погашение задолженности. Перед началом запросите у банка-получателя точные реквизиты пополнения кредитной карты/ссудного счета (номер договора, счет, БИК, назначение).

Варианты:

- Перевод по реквизитам счета. В интернет-банке отправителя выберите «Платеж по реквизитам», укажите БИК, счет получателя и Ф.И.О. Плюс — стабильное зачисление на нужный договор. Минус — комиссия и возможная обработка 1–2 рабочих дня.

- Перевод по номеру карты (P2P). Быстрое зачисление, но часто попадает под «квази-кэш», особенно при переводе с кредитки. Проверьте комиссию и условия льготного периода.

- СБП (по номеру телефона/счету). У многих банков зачисляется моментально и дешево/бесплатно в пределах лимита. Однако если источником выступает кредитная карта, эмитент может квалифицировать операцию как квази-кэш.

- Внутрибанковский перевод на кредитку. Если обе карты в одном банке, пополнение обычно без комиссии и моментально. Но при источнике «кредитные средства» льготы могут не действовать.

Пошагово:

- Уточните сумму долга на дату перевода с учетом процентов и комиссий.

- Возьмите у банка-получателя корректные реквизиты и шаблон назначения платежа (например: «Погашение задолженности по договору №… Ф.И.О.»).

- В приложении отправителя выберите канал, проверьте комиссию, MCC-код (если виден) и дату зачисления.

- Совершите платеж, сохраните чек и скрин с деталями операции.

- Через 1–2 дня подтвердите зачисление у банка-получателя и при необходимости отправьте платежное поручение/чек на email поддержки.

Лайфхак: если есть дебетовая карта с бесплатными переводами по СБП, выгоднее сначала пополнить ее (своими средствами), а затем закрывать кредитку другого банка со счета дебетовой. Так вы избегаете квази-кэша и процентов с первого дня.

Льготный период при переводах с кредитной карты: когда проценты начнут начисляться

Льготный период по кредитным картам действует для покупок у торговых предприятий и зависит от выписного цикла. Переводы, снятие наличных, пополнения кошельков и иные «квази-кэш» операции, как правило, из льготного периода исключены. По ним проценты начинают начисляться с даты операции, а ставка может быть выше стандартной.

Важные нюансы:

- Смешанная задолженность. Если в одном периоде есть и покупки, и квази-кэш, порядок погашения обычно предусматривает сначала закрытие «дорогой» части долга. Это уменьшает выгоду от грейс-периода по покупкам.

- Дата выписки. Льготный период привязан к дате формирования выписки, а не к календарному месяцу. Просрочка минимального платежа снимает льготу и приводит к начислению процентов на весь непогашенный остаток.

- Перевод баланса. В рамках программы balance transfer льготный период действует только на перенесенную сумму и только при соблюдении условий (например, своевременная оплата минималки и запрет на наличные операции).

- Индивидуальные тарифы. У разных банков квалификация операций и правила грейса различаются. Проверьте ПКО и тарифный план именно вашей карты.

Итог: если вы переводите средства с кредитки для погашения другой кредитной карты без программы balance transfer, проценты, скорее всего, начнут начисляться в день перевода. Чтобы сохранить льготы, используйте дебетовые источники или целевые предложения по переносу долга.

Квази-кэш операции и MCC-коды: почему банк считает такие переводы за наличные

Квази-кэш — это операции, по экономической сути близкие к снятию наличных: переводы между картами, покупка электронных денег, обмен валюты, пополнение кошельков, ставки, лоты, переводы через платежные системы. Эмитенты относят их к повышенному риску, поэтому по ним действуют отдельные комиссии и исключения из льготного периода.

MCC-код (Merchant Category Code) присваивается торговой точке/сервису. Именно он помогает банку определить тип операции. Часто к квази-кэш относят MCC: 4829 (money orders/переводы), 6010/6011 (снятие наличных в банке/банкомате), 6012 (финансовые учреждения), 6051 (покупка валюты/дорожные чеки), 6536/6537/6538 (P2P funding/MoneySend), а также 7995 (азартные игры). Конкретный перечень указывается в тарифах банка.

Последствия квалификации как квази-кэш:

- Проценты с дня операции без льготного периода.

- Повышенная комиссия за перевод, обычно фиксированная плюс процент.

- Отсутствие начисления бонусов/кэшбэка.

- Отдельные лимиты на сумму и количество операций.

Что проверить перед переводом: в деталях операции в приложении нередко отображается категория/тип; в чеке иногда виден MCC. Если нет — ориентируйтесь на тариф: переводы «карта-карта», СБП с кредитной карты, пополнение кошельков почти всегда трактуются как квази-кэш. Если ваша цель — погашение долга, безопаснее отправлять платеж по реквизитам кредита с дебетового счета или оформить balance transfer.

Комиссии, лимиты и ограничения при переводах с кредитной карты

При переводах «кредитка → кредитка» действуют повышенные комиссии и лимиты, отличные от покупок. Типовой диапазон комиссии за квази-кэш: 1,5–5% от суммы (минимум 300–500 ₽), отдельно может взиматься фиксированная плата. По ряду карт за каждую такую операцию проценты начисляются с первого дня по повышенной ставке. Вознаграждения (кэшбэк/мили) обычно не начисляются.

Лимиты:

- Суточные/месячные на квази-кэш: например, до 150–300 тыс. ₽ в сутки и до 300–600 тыс. ₽ в месяц (точные значения — в тарифе вашей карты).

- Лимит на бесплатные переводы по СБП — у большинства банков до 100 тыс. ₽ в месяц, далее комиссия. Для кредитных карт это не всегда применимо, так как они могут тарифироваться отдельно.

- Ограничения на количество операций в сутки/месяц и на внешние переводы новым получателям.

Дополнительные ограничения:

- Запрет на пополнение кредитных карт средствами с другой кредитки. Банк-получатель может отклонить платеж, если распознает источник как заемные средства.

- Проверки по 115‑ФЗ: крупные/частые переводы между собственными картами разных банков могут потребовать подтверждающие документы (источник средств, цель операции).

- Кросс-границы и валюта: переводы за рубеж и валютные операции часто блокируются или дополнительно тарифицируются.

Вывод: перед переводом просчитайте комиссию, проценты за период до погашения и альтернативные каналы. Если сумма значительная, рассчитайте стоимость операции как эффективную ставку в месяц/год — зачастую дешевле оформить потребкредит/рефинансирование или воспользоваться программой balance transfer.

Снятие наличных с кредитки для погашения другой карты: риски и стоимость

Снятие наличных с кредитной карты — один из самых дорогих способов закрыть задолженность в другом банке. По таким операциям льготный период, как правило, не действует; проценты начисляются с момента снятия. Комиссия на банкомате составляет обычно 3–10% (минимум 300–500 ₽). Если банкомат стороннего банка — добавляются его сборы.

Риски и издержки:

- Повышенная ставка по снятиям/квази-кэш, часто выше, чем по покупкам.

- Отсутствие бонусов и кэшбэка.

- Возможные лимиты на снятие: в сутки/месяц, а также по отдельным банкоматам.

- Риск блокировки при регулярных снятиях и внесении наличных на другую карту (подозрение на обналичивание).

Пример: при снятии 50 000 ₽ с комиссией 5% вы моментально теряете 2 500 ₽, а проценты по ставке, скажем, 30% годовых начинают начисляться в день операции. Если закрыть долг через неделю, переплата вырастет еще за счет процентов. В большинстве сценариев снятие наличных ради погашения другой кредитки — экономически нецелесообразно.

Альтернатива: проверить возможность balance transfer, сделать перевод по реквизитам с дебетовой карты (через СБП или обычный платеж), либо рассмотреть потребкредит/рефинансирование с меньшей ставкой. Если наличные неизбежны (например, нет других каналов), снимайте минимально возможную сумму и погашайте образовавшийся долг как можно быстрее.

Влияние на кредитную историю и долговую нагрузку при перекрытии карт

Кредитная история фиксирует лимит, остаток задолженности, просрочки и запросы новых кредитов. Перекрытие одной кредитки другой не скрывает долг, а лишь меняет его структуру. Коэффициент использования лимита (utilization) может вырасти, если вы выбираете «кредитка → кредитка», что ухудшает кредитный профиль в глазах банков.

Факторы влияния:

- Открытие новой карты ради перевода баланса — это новый кредитный продукт и дополнительный лимит. В краткосрочной перспективе скоринг может снизиться из-за «молодого» счета и увеличения совокупной доступной задолженности.

- Показатель долговой нагрузки (ПДН) учитывает все регулярные платежи по кредитам/картам. Если вместо реального сокращения долга происходит перетасовка, ПДН не улучшается.

- Просрочки/переплаты. Любая задержка минимального платежа портит историю и может обнулить льготы по переводам баланса.

Плюсы грамотного перекрытия: если вы переносите долг на льготный период и закрываете старую карту с последующей справкой об отсутствии задолженности, в среднесроке кредитный профиль может улучшиться: меньше счетов, ниже стоимость обслуживания, ниже риск просрочек. Главное — не увеличивать общую долговую нагрузку новыми тратами по бесплатному лимиту.

Рекомендации: держите utilization по каждой карте ниже 30–50%, не пропускайте минимальные платежи, после успешного закрытия старой кредитки запросите справку и контролируйте обновление данных в БКИ. Любое перекрытие должно вести к реальному уменьшению债, а не к продлению — так вы сохраните положительную динамику скоринга.

Как рассчитать выгоду: проценты, комиссия, кэшбэк и итоговая экономия

Перед переводом оцените полную стоимость операции. Алгоритм:

- Определите сумму долга на дату перевода и ставку/комиссии по текущей карте.

- Проверьте, будет ли перевод квази-кэш и с какого дня начислятся проценты по карте-источнику.

- Учтите разовую комиссию (за перевод, balance transfer), плату за обслуживание новой карты, страхование, если подключено.

- Рассчитайте, насколько снизятся проценты по долгу после перевода (например, 0% на 120 дней) и успеете ли погасить до конца промо-периода.

- Не учитывайте кэшбэк на квази-кэш — он обычно не начисляется.

Пример: долг 60 000 ₽ под 30% годовых. Вариант А: P2P с кредитки с комиссией 2,5% (1 500 ₽) и процентами с первого дня — за месяц переплата может сравняться с экономией, смысла нет. Вариант Б: balance transfer на 120 дней под 0% с разовой комиссией 1,5% (900 ₽) и бесплатным обслуживанием карты — при погашении в срок экономия близка к полной отмене процентов за 4 месяца. Вариант В: СБП с дебетовой карты — комиссия 0 ₽ в лимите, проценты не начисляются, выгода максимальна.

Порог безубыточности: если сумма комиссии и возможных процентов по карте-источнику превышает экономию от снижения ставки по долгу — перевод невыгоден. Чтобы сравнить варианты, рассчитайте эффективную месячную ставку по каждому сценарию и выберите минимальную.

Итог: наиболее выгодны переводы со своих средств или целевой balance transfer с низкой разовой комиссией и достаточным сроком. Регулярные «кредитка → кредитка» без спецпрограмм почти всегда дороже обслуживания долга в исходном банке.

Пошаговый алгоритм погашения кредитки другого банка без переплат

Чтобы закрыть кредитную карту другого банка максимально дешево и без рисков, действуйте по плану:

- Шаг 1. Узнайте точную сумму задолженности на текущую дату и на следующий рабочий день (с учетом процентов/комиссий), а также реквизиты для погашения.

- Шаг 2. Проверьте предложения balance transfer в приложении ваших банков. Если есть — сравните разовую комиссию, срок льготы и требования к минимальному платежу.

- Шаг 3. Если переводите своими средствами, пополните дебетовый счет удобным и дешевым способом (зарплата/СБП/внутренний перевод).

- Шаг 4. Выполните платеж по реквизитам кредита/карты получателя. Укажите назначение: «Погашение задолженности по договору №…».

- Шаг 5. Сохраните чек и направьте его в поддержку банка-получателя, если требуется ускорение зачисления.

- Шаг 6. Проверьте факт закрытия долга и отсутствие «хвостов» (пени, комиссии за период до зачисления).

- Шаг 7. Закажите справку об отсутствии задолженности и подайте заявление на закрытие кредитной карты/лимита.

- Шаг 8. Контролируйте следующую выписку: иногда списываются «добегающие» проценты. При необходимости внесите небольшую сумму и снова возьмите справку.

Советы: не переводите «впритык» — добавьте 1–3% запас на возможные начисления до дня зачисления. Не используйте кредитную карту как источник перевода, если не оформляете balance transfer. Цель — закрыть долг с минимальной стоимостью и без потери льгот.

Альтернативы: рефинансирование, потребкредит или рассрочка вместо «карта-карта»

Если цель — снизить переплату и упростить платежи, есть варианты выгоднее прямых переводов между кредитками.

- Потребкредит/рефинансирование. Фиксированная ставка ниже, чем по кредитным картам, график с равными платежами, возможность закрыть сразу несколько карт. Минус — переплата по процентам при долгом сроке, но эффективная ставка часто ниже, чем комиссия + проценты по «квази-кэш».

- Перевод баланса. 0% на ограниченный период с разовой комиссией. Идеален при уверенности, что долг будет погашен в срок.

- Реструктуризация у текущего банка: рассрочка/разбивка долга на месяцы с фиксированным платежом. Удобно, если нет одобрения на новые продукты.

- Частичная досрочка с дебетовой карты и последующее закрытие лимита. Снижает проценты и улучшает кредитный профиль.

Выбор стратегии зависит от суммы, дохода и дисциплины платежей. Если можете закрыть долг за 3–6 месяцев, рассмотрите balance transfer. Если нужна длинная «дыхалка» — потребкредит/рефинансирование будет стабильнее и дешевле по эффективной ставке. Главное — не увеличивать расходы по пути (новые траты по кредитке и комиссионные переводы).

СБП и переводы карта-карта: в чем разница и какой способ дешевле

СБП — это система быстрых платежей, позволяющая переводить деньги между банками по номеру телефона или реквизитам мгновенно и чаще всего дешево. Для физических лиц многие банки делают переводы до 100 000 ₽ в месяц бесплатно; сверх лимита действует комиссия по тарифу. P2P «карта-карта» — это переводы по номеру карты через платёжные шлюзы, обычно с комиссией у отправителя или получателя.

Ключевые отличия:

- Стоимость: СБП чаще дешевле или бесплатна в лимите, P2P — платно.

- Скорость: обе схемы — мгновенные или близкие к этому.

- Квалификация операций: если источником выступает кредитная карта, банк-эмитент может признать и СБП, и P2P «квази-кэш» с процентами с первого дня.

- Назначение: по СБП легче отправить платеж по реквизитам счета/договора, что удобнее для погашения кредита.

Что дешевле для закрытия кредитки: СБП со счета дебетовой карты с бесплатным лимитом — почти всегда лучший выбор. P2P с кредитки — самый дорогой. СБП с кредитки — тоже часто «квази-кэш». Оптимально — перевести свои средства на дебетовый счет и уже с него погасить кредитку по реквизитам.

Погашение минимального платежа с кредитной карты: допустимо ли и чем грозит

Оплачивать минимальный платеж по одной кредитке с другой технически возможно, но финансово это тупиковая стратегия. Перевод с кредитной карты квалифицируется как квази-кэш: вы платите комиссию и проценты с первого дня, а долг не уменьшается — он просто «переезжает».

Последствия:

- Рост переплаты из-за двойной тарификации (комиссия + проценты на источнике и проценты на получателе при неполном закрытии).

- Риск потери льготного периода на обеих картах при смешанном долге и пропуске минималки.

- Сигнал скоринговым системам о дефиците ликвидности: перераспределение минималок кредитными средствами может привести к снижению лимитов или отказу в новых продуктах.

Исключение — целевая программа balance transfer, где минимальный платеж вносится по правилам эмитента новой карты, а проценты по перенесенной сумме в льготный период равны 0% при соблюдении условий. В остальных случаях используйте дебетовый источник или договоритесь о реструктуризации.

Частые условия банков РФ: запрет пополнения кредиток с кредитных карт

Во многих тарифах присутствует прямое ограничение: пополнение кредитной карты заемными средствами запрещено или не учитывается как погашение льготного долга. Это сделано для снижения рисков обналичивания и искусственного продления задолженности.

Возможные формулировки условий:

- «Переводы с кредитных карт приравниваются к операциям выдачи наличных/квази-кэш».

- «Бонусы за переводы и пополнения не начисляются».

- «Банк вправе отклонить пополнение, если источник — кредитные средства».

- «Проценты по операциям перевода начисляются с даты операции; льготный период не применяется».

Практика: иногда перевод проходит, но банк-получатель зачисляет его как обычное пополнение без преференций, а эмитент карты-отправителя берет комиссию и проценты. В результате вы платите дважды, а экономии нет. Поэтому для погашения кредитки другого банка используйте реквизиты кредита и дебетовый источник, либо официальную программу balance transfer у эмитента новой карты.

Риски блокировок и подозрения в обналичивании при частых переводах

Банки обязаны мониторить операции клиентов по требованиям 115‑ФЗ. Частые переводы «кредитка → кредитка», цикличные движения «снял — внес», крупные зачисления от множества неродственных лиц могут быть интерпретированы как попытка обналичивания или сомнительная активность.

Что может произойти:

- Временная блокировка операций и запрос документов: источник средств, цель платежей, подтверждение дохода.

- Отказ в проведении отдельных переводов или запрет на пополнение кредитных карт.

- Повышенные комиссии по подозрительным каналам, снижение лимитов.

Как снизить риск:

- Используйте прямые платежи по реквизитам кредита с дебетового счета.

- Избегайте частых «переливов» между кредитками и снятий наличных.

- Храните чеки и выписки, при запросе оперативно предоставляйте подтверждения.

- Не дробите крупный платеж на множество мелких без необходимости.

Если банк ограничил операции, ответьте на запросы и поясните цель — погашение кредитной задолженности. После подтверждения документы, как правило, ограничения снимаются. Планомерное снижение долга и отсутствие «каруселей» с кредитами — лучшая профилактика.

Как корректно закрыть кредитную карту и получить справку об отсутствии долга

Правильное закрытие кредитной карты — это не просто «довести баланс до нуля». Важно учесть «добегающие» проценты и комиссии, а также зафиксировать факт отсутствия задолженности документально.

Порядок действий:

- Погасите весь долг, включая начисленные проценты/комиссии на дату ближайшей выписки. Возьмите сумму у оператора/в приложении.

- Подайте заявление на закрытие карты/лимита в отделении или через приложение (если доступно). Требуйте прекращения выпуска дополнительных карт и отключения платных опций.

- В течение 30–45 дней контролируйте выписки: могут начисляться копеечные проценты за период между платежом и датой закрытия. При необходимости внесите незначительную сумму и повторите запрос на закрытие.

- Получите справку об отсутствии задолженности и закрытии договора. Сохраните ее в электронном и бумажном виде.

- Проверьте обновление данных в БКИ через личный кабинет банка/госуслуги/партнеров. При расхождениях направьте запрос на корректировку.

- Физическую карту уничтожьте (разрежьте чип и магнитную полосу) после подтвержденного закрытия.

Лайфхак: внесите небольшой «переплатный» остаток (например, 100–200 ₽) перед закрытием, чтобы перекрыть возможные копейки процентов до даты фактического закрытия. Банк, как правило, вернет остаток на ваш счет. Наличие на руках справки защищает от «внезапных» долгов спустя месяцы и спорных начислений.